142天!祥生创地产最快上市聆讯速度

“30强中最后一家上市的千亿房企”、“今年首家一轮过会的房企”、“2020年最大内房股IPO”。从祥生控股递表至今,业界一直对这家千亿房企关注有加。

6月3日递表,10月23日通过聆讯,祥生仅用时142天。从过会时间来看,祥生地产是2019年以来过会用时最短的一家。在10家被统计的房企中,过会平均用时186天。

二次递表成功的金辉控股,从递表到过会总计用时205天,10月16日,金辉控股通过港交所上市聆讯,将于10月29日挂牌上市。按照这样的节奏,预计祥生将于11月中旬敲响上市钟声。

9家房企等待上市

中小房企在港股市场的热度有所下降,面临着规模、利润、负债率高等多种阻碍,他们的上市进程在“递表—失效—再递表”中徘徊。

截至目前,已有包括万创国际、海伦堡控股、奥山控股、鹏润控股在内的4家房企招股书失效。大唐地产、三巽控股、上坤地产、实地地产正在排队等候上市。其中,实地地产和鹏润控股仅递表一次,万创国际在第四次递交招股书后处于“被拒绝”状态,其余房企均已二次递交招股书。

与这些房企不同的是,在未将自己做“实”之前,祥生并没有急着上市。

缓急有章冲上市

祥生的速度不仅体现在过会时间上。这家发展于浙江诸暨的房企,在初期以三四线城市为主,2015年销售额刚过百亿。

2016年以来,祥生采用了“1+1+X”的扩张战略,立足于浙江省,深入渗透泛长三角区域,并拓展至泛长三角区域以外的其他具备高增长潜力的城市。这一年,祥生地产的销售额同比增长65.14%至180亿元。

2018年,销售额突破千亿大关。从百亿到千亿,祥生前后仅用了不到4年的时间。

合理的规划布局给祥生带来了业绩的强势增长,已确认建筑面积由2017年的83.83万平方米增加至2019年的348.84万平方米,复合年增长率104%,同期收益由62.93亿元增加至355.2亿元,复合年增长率137.6%。

在疫情的冲击下,祥生在今年前4个月依然录得同比增长123%的业绩。截至2020年7月末,祥生在全国已布局45座城市,拥有205个处于不同开发阶段的项目,应占总建筑面积约2382.48万平方米。

2020年以来,祥生新进入合肥、南昌、南通、宿迁等地块,且拿地节奏加快,也预示着其对未来充满信心。3月,以20.96亿元的上限价格斩获杭州钱塘新区一地块,溢价率29.7%,后又以24.01亿元竞得下沙大学城北单元一地块,溢价率18.21%。5月,又以3.75亿元的代价获得绍兴诸暨市一处地块,溢价率46.56%。4天后,又以24.6亿元摘获宁波鄞州区一地块,溢价率39.6%。

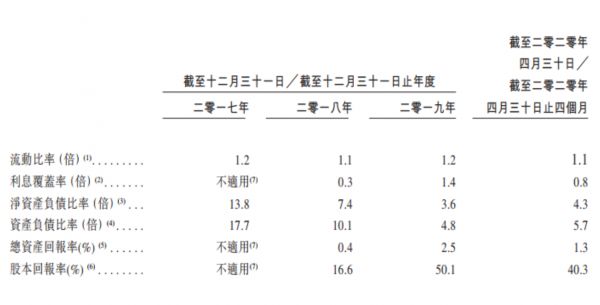

在规模快速扩张的同时,祥生也在努力降低负债水平。2017~2019年,祥生净资产负债率分别为13.8倍、7.4倍和3.6倍,负债率表现逐年下降,2020年4月底略回升至4.3。

祥生将流动比率始终维持在合理水平,将财务风险保持在可控区间。2017-2019年,其流动负债分别为606.68亿元、1054.90亿元、1073.85亿元,对应的流动资产分别为735.91亿元、1178.90亿元、1250.56亿元,短期偿债能力有所保障。

截至4月末,祥生的在手现金及银行结余达80.36亿元,较2019年末增加10.73亿元。2019年,其经营活动现金流量转正,为35.17亿元,在2017年和2018年还为-123.32亿元和-5.09亿元。

另外,祥生的盈利水平也一直维持在较高水平,近三年分别录得毛利率13.2%、21.1%及23.9%。净利润由2017年的-2.86亿元增加至2019年的32亿元,增幅明显。2019年,祥生控股的净资产收益率(ROE)达50.1%,同比增加约33.5个百分点,在行业内处于高位。

相关知识

142天!祥生创地产最快上市聆讯速度

通过港交所聆讯,浙系房企祥生上市征途即将实现

祥生控股上市,陈国祥陈弘倪父子共敲锣 | 透视新股⑫

最严审核下祥生成功通过聆讯 上市进入冲刺期

祥生控股通过聆讯 上市进入倒计时

祥生通过港交所聆讯,今年前4月营收同比增长123%

TOP200房企六成上市,“千亿房企”全部上市

TOP200房企六成上市,“千亿房企”全部上市

三十强唯一未上市房企即将登陆港交所 祥生控股通过聆讯

祥生控股披露聆讯后资料集 应占总建面2382万平方米

推荐资讯

- 1穷人装修3万硬装怎么样,硬装 105807

- 2婆婆对儿媳说的暖心话 婆婆喜 94520

- 3女生戴14号戒指算粗吗 正常 94428

- 400后法定结婚年龄 结婚登记 65353

- 5燃气灶怎么选?跟随方太高效直 54822

- 6男生戴戒指的含义图解 女生戒 42417

- 7杨燕军 | 医院建筑的顶层设 38833

- 8泰安国悦山180平下跃美式风 31993

- 9积木家装修公司正规吗?选装修 26016

- 10农村现代简约自建房图片 25847